相続相談

月刊不動産2024年4月号掲載

遺産分割のやり直しはできるのか?

パートナー税理士 村岡 清樹(税理士法人 東京シティ税理士事務所 副所長)

Q

先日、父が亡くなりましたが生前に遺言書を用意してあり、遺産の分割をあらかじめ定めていました。しかし税理士に相談したところ、遺言書に基づく分割よりも相続税負担をもっと和らげることができる分割方法があると聞きました。できれば税理士の推奨する分割にしたいと考えています。遺言書を無視して遺産分割をやり直すことは可能でしょうか?

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

回答

遺言書に基づかない遺産分割をすることは可能ですが、いくつかの条件があります。くわしく見てみましょう。

-

遺言書に基づかない遺産分割

形式不備などによる無効などを除けば、基本的には遺言書どおりに遺産は分割されなければなりません。

ただし、相続人の全てが合意すれば、遺言書に基づかない遺産分割をすることが可能です。また、遺言書には遺言執行者を定めている場合もありますので、そのときは遺言執行者の同意も必要です。

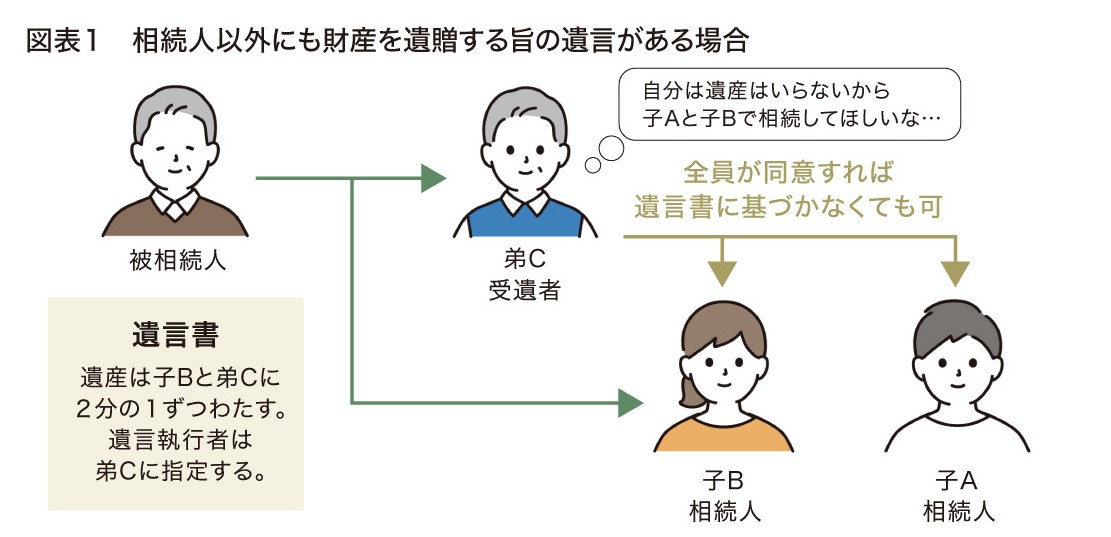

注意すべきは、相続人以外にも財産を遺贈する旨の遺言があった場合です(図表1)。この場合、相続人全員だけでなく、受遺者※も含めての同意がなければなりません。さらに受遺者も「特定受遺者」と「包括受遺者」の2種類があり、同意の仕方がそれぞれ違います。特定受遺者とは、財産を特定して遺贈される者(例:財産αはBに遺贈する)をいい、財産を放棄する意思を表示すれば同意とみなされます。一方、包括受遺者とは、割合を指定して遺贈される者(例:財産の3分の1をBに遺贈する)をいいますが、こちらは意思表示だけでは足りず、家庭裁判所に遺贈を放棄する申し立てをしなければなりません。※遺言によって財産を受け取る人。

-

作成した遺産分割協議をもう一度やり直す場合

それでは、相続人全員の同意があれば遺言に基づかなくてもよいのなら、同じく全員の同意があれば遺産分割協議をもう一度やり直してもよいのでしょうか? 答えは「よい」ですが、遺産分割協議のやり直しにはいくつかのパターンがあり、それぞれ取扱いが違うので注意が必要です。

1.協議無効のケース

これは遺産分割協議自体が成立しなかったというケースなので、厳密には「やり直しできる」ではなく「やり直さなければならない」パターンです。協議が無効となるのは次のようなケースです。①協議に参加していない相続人がいた。

②判断能力のない相続人について後見人を協議に参加させなかった。

③特別代理人の選定をしなかった。③は親とその子どもが同時に相続人の地位にあるような場合で、親が子どもの法定代理人として遺産分割協議に参加したようなケースを指します。このほかにも、公序良俗に反する分割協議は無効とされる場合があります。

2.協議取消しのケース

遺産分割協議が錯誤や詐欺、脅迫に基づいて行われたときは、遺産分割協議から20年以内かつ錯誤等に気づいてから5年以内に取消しを主張できます。錯誤等に基づく遺産分割協議とは、たとえば、生前贈与を受けていたのにもらっていないと嘘をついたりして、正確・公正な分割を妨げたような場合です。主張が認められれば、当初の遺産分割協議はなかったことになるのでやり直しをすることになります。3.協議やり直しのケース

法律的には特段問題は生じていなくても、相続人全員が同意すれば、有効に成立した遺産分割協議をやり直すことが可能です。 -

「やり直し」と税務の接点

これらの「やり直し」は税金にどのような影響を与えるでしょうか?わかりやすいのは1.や2.のケースです。これらは、先の遺産分割協議をなかったことにして、やり直した遺産分割協議が有効な分割であると考えるので、やり直し後の遺産分割協議に基づいて相続税の申告(もしくは修正申告・更正の請求)を原則どおりに行えばよいのです。

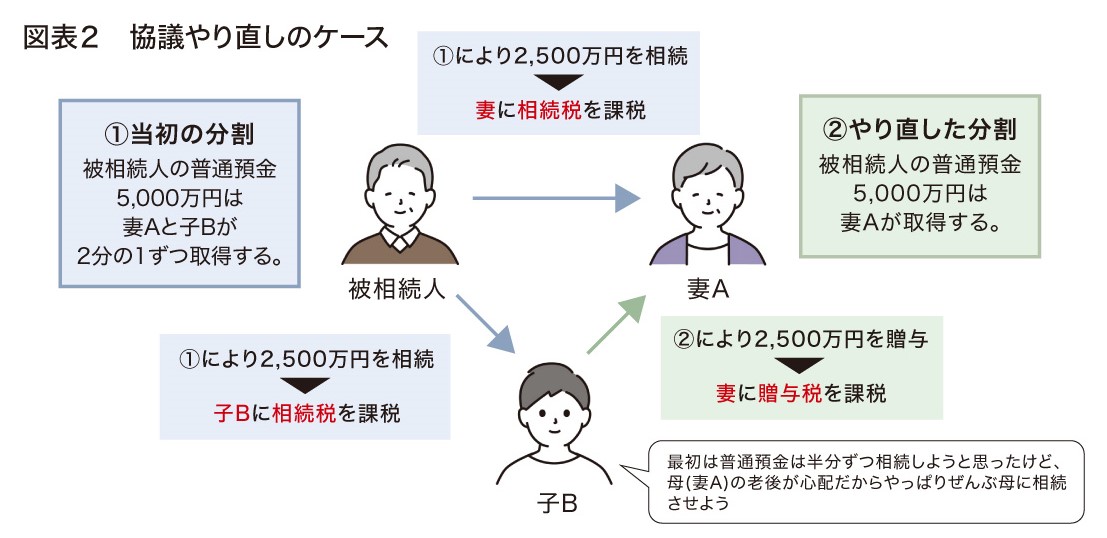

注意すべきは3.のケースです。このケースでは当初の遺産分割協議自体は無効になっていません。これは税法上では、当初の遺産分割協議に基づく財産の移転が合法に成立した後に、やり直した遺産分割協議に基づく財産の移転があったと考えるので、まず当初の遺産分割に相続税を課し、やり直した遺産分割に所得税や贈与税を課すことになります。余計に多額の税金が課せられることになるので、納税負担の観点からは不利といわざるを得ません(図表2)。

難解なのは、当初の遺産分割協議と合意によるやり直しが相続税申告前に行われた場合に、相続税の申告はどの分割に基づくべきかという問題です。当初の分割が有効であるのなら当初の分割で申告するのが理にかなっているように見えますが、過去の判例等を見る限り、必ずしも画一的な取り扱いをするわけではなく、当事者個々の事情により個別的な判断が求められるようです。

結局のところ、税務的観点から見ても相続人同士の心情的観点から見ても、法的に無効でない遺産分割協議のやり直しは軽々に行うべきではありません。後々余計な負担を被らないためにも、遺産分割協議は専門家も交えながら慎重に行いましょう。