相続相談

月刊不動産2022年5月号掲載

二世帯住宅の注意点

公認会計士・税理士 野田 優子(野田綜合法律会計事務所)

Q

父所有の土地に、2階に親世帯が住み、1階に子世帯が住む二世帯住宅を父と共同で建築しようと考えています。父の相続の際に、居住用財産に対する特例があると聞きましたが、二世帯住宅の場合はどのような取扱いになるのか教えてください。

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

1. 小規模宅地等の評価減の特例―特定居住用宅地等

故人が自宅として利用していた土地や、故人と生計を共にしていた親族が住宅として使っていた土地については、相続税の計算上、条件を満たせば「小規模宅地等の評価減の特例のうち、特定居住用宅地等(以下「小規模宅地等の特例」)」という制度が適用できます。要件を満たして小規模宅地等の特例を適用した場合に、自宅の土地で330㎡(100坪)までの部分について、その土地評価額が8割減額されます。つまり、土地評価額を2割まで引き下げることができるのです。土地の単価が高い都心部では、この特例が適用できるかどうかで相続税の額が大きく変わりますので、重要な特例となります。

この特例の適用は、誰が相続するのかということが重要で、「配偶者」・「同居の親族」・「自己所有の家を持たない別居の親族」が相続した場合に適用が可能です。

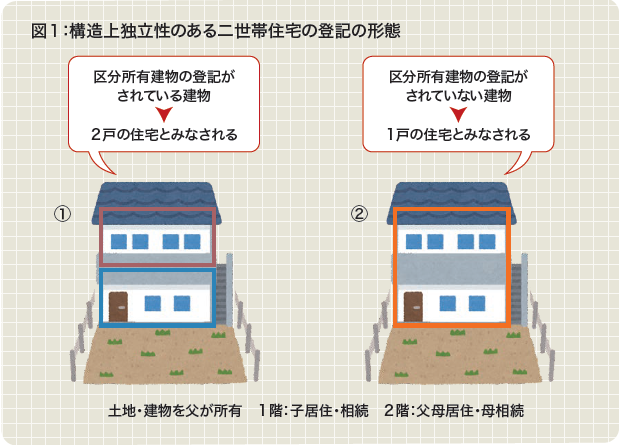

二世帯住宅において気を付けなければならないのは、相続人がその建物に住む子であった場合に、その子が「同居の親族」として取り扱われるかどうかという点です。その判断にあたっては、建物の「登記の形態」や「建築の様態」が問題となってきます。

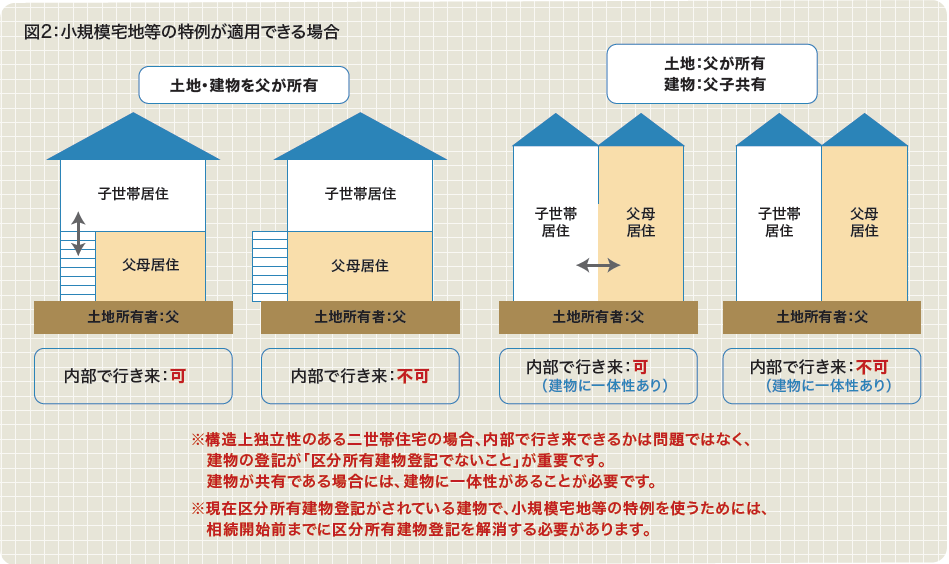

「登記の形態」について簡単に説明します。例えば、所有者が父親の二世帯住宅で、親世帯と子世帯のそれぞれの使用部分が、マンションのように構造上の独立性があり、他の部分からそれぞれ完全に独立して利用できる建物の場合、登記の方法としては図1のように2つの方法があります。

この2つの登記方法のうち、①の建物のように区分所有建物の登記がされている場合に問題となります。

国税庁HPによれば、「平成26年1月1日以降に相続開始があった場合、二世帯住宅が構造上区分された住居であっても、区分所有建物登記がされている建物を除き、一定の要件を満たすものである場合には、その敷地全体について特例の適用ができるようになりました」とあります。つまり、区分所有建物登記の建物には小規模宅地等の特例は適用できないとされているのです。 -

2.「 小規模宅地等の特例」の適用が否認された事例

この改正の後に、区分所有建物の登記がされた建物でそれぞれが独立して生活できる構造になっている場合に、小規模宅地等の特例の適用が認められるか、同居の親族か否かの判断が争われた事例があります。

その事例では、図1-①の区分所有建物の登記の建物のように、建物および敷地は亡くなった父(被相続人)が所有し、1階部分と2階部分が区分登記され、相続開始時は1階部分を子が居住、2階部分を母が居住していました。この状況で、土地全体に特例の適用が認められるか、あるいは2階部分に相当する宅地のみに特例の適用されるかが争点になりました。

裁決では、被相続人が子の住む1階部分にも生活の拠点を置いていたか否かが問題となった際、区分所有建物登記であったこと、各々が現に独立した日常生活を送っていたと認められたことから、1階部分に生活の拠点を置いていたと認めることはできず、「1階部分に相当する敷地は被相続人の居住の用に供されていた宅地等に該当するとは認められない」と判断され、請求は棄却されました。 -

3.「 小規模宅地等の特例」の適用を認定されるためには