税務相談

月刊不動産2024年10月号掲載

災害により居住の用に供することができなくなった場合の住宅ローン特別控除の取扱い

税理士 山崎 信義(税理士法人 タクトコンサルティング)

Q

私は、所得税の住宅ローン特別控除の適用を受けていますが、近年、各地で大きな災害が起きているので被災したときのことが心配です。適用を受けていた家屋が災害により居住することができなくなった場合、引き続きこの控除の適用を受けることはできますか。

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

住宅ローン特別控除の適用を受けていた家屋が災害により居住できなくなった場合であっても、居住の用に供することができなくなった日の属する年以後の残りの控除期間(後記2.(2)①イ~ハの年以後の各年を除く)について、引き続きこの控除の適用を受けることができる特例が設けられています。

-

1. 住宅ローン特別控除の概要

個人が住宅ローン等を利用して、マイホームの新築、取得または増改築等(以下「取得等」)をし、令和7年12月31日までの間に自己の居住の用に供したときは、一定の要件のもと、家屋等の区分および居住年に応じて、その取得等に係る住宅ローン等の年末残高の合計額等を基として計算した金額を、居住の用に供した年分以後の一定期間の各年分の所得税額から控除することができます。これを住宅ローン特別控除といいます。

-

2. 災害により居住の用に供することができなくなった場合の住宅ローン特別控除の特例

(1)住宅ローン特別控除の適用を受けていた人が、災害により家屋を居住の用に供することができなくなった場合の継続適用の特例

①特例の概要

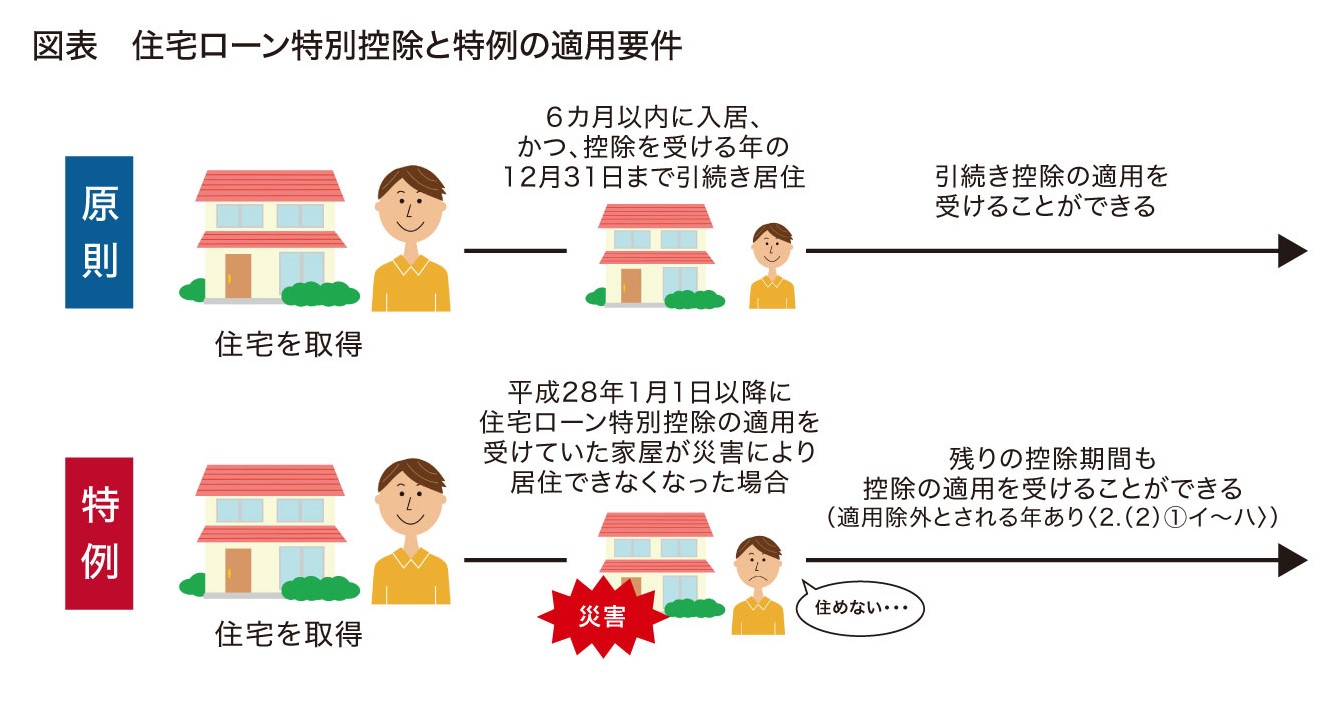

住宅ローン特別控除を受けるためには、原則として、住宅の取得等をした人が、その住宅の取得等の日から6カ月以内に入居し、かつ、この控除を受ける年の12月31日(その人が死亡した日の属する年については、その死亡の日)まで引き続き居住していることが要件とされています。

ただし、平成28年1月1日以後に住宅ローン特別控除の適用を受けていた家屋(以下「従前家屋」)が、災害(注)により居住できなくなった場合、居住の用に供することができなくなった日の属する年以後の残りの控除期間(後記(2)①イ~ハの年以後の各年を除く)においても、引き続きこの控除の適用を受ける特例が設けられています(租税特別措置法41条34項)。この特例は、災害により平成28年1月1日以後に居住の用に供することができなくなった場合の、平成29年分以後の適用期間内について適用されています。

(注)前記の「災害」とは、次に掲げる災害をいいます。

- 一.震災、風水害、火災

- 二.冷害、雪害、干害、落雷、噴火その他の自然現象の異変による災害

- 三.鉱害、火薬類の爆発その他の人為による異常な災害

- 四.害虫、害獣その他の生物による異常な災害

②特例が設けられた理由

災害という住宅ローン特別控除適用者の責任外の事象により、家屋を居住の用に供することができなくなった場合についてまで、「居住の用に供していない」ことを理由に控除の適用を受けることができないとするのは酷です。このため、災害により居住の用に供することができなくなった後の、住宅ローン特別控除の残りの期間( 以下「残存期間」)について、その適用を受けることができるという控除適用者の期待権に配慮する観点から、この特例が設けられています。

(2)適用除外とされる年

①概要

次に掲げる年以後の各年については、前記(1)①の特例の適用を受けることができません。

- イ.従前家屋や従前土地等(その敷地の用に供されていた土地等をいう)または災害発生後に従前土地等に建築した建物・構築物を、事業や賃貸の用に供した年または生計を一にする親族等に無償で貸し付けた年

- ロ.従前家屋または従前土地等を譲渡した日の属する年分について、所得税の居住用財産の買換え等の場合の譲渡損失の損益通算および繰越控除または特定居住用財産の譲渡損失の損益通算および繰越控除の適用を受ける場合における、その譲渡の日の属する年

- ハ.従前家屋を居住の用に供することができなくなった以後において、この従前家屋以外の家屋に係る住宅ローンについて、最初に住宅ローン特別控除等を受ける年

ただし、被災者の生活再建を支援する観点から、イとハについて、被災者生活再建支援法が適用された市区町村の区域内に所在する従前家屋につき災害を受けた場合には、前記の取扱いの対象外とされます。たとえば、被災後新たに取得した家屋についても住宅ローン等を有することとなった場合には、この住宅ローン等と従前家屋に係る住宅ローン等については、重複して住宅ローン特別控除の適用を受けることができます。2以上の居住年にかかる住宅借入金等特別控除等の、控除額の調整措置による金額となります。

②適用除外とされた理由

前記イ~ハの年以後の各年について、従前家屋を他の用途に転用した場合(イ)、従前家屋またはその敷地等を譲渡して税制上の特例措置の適用を受ける場合(ロ)または新たに住宅の新築取得等をした家屋について住宅ローン特別控除等の適用を受けることとなる場合(ハ)には、従前家屋に係る住宅ローン特別控除の残存期間について控除の適用を受けることができるという控除適用者の期待権に配慮する必要性が乏しいため、原則として(1)①の特例の適用除外とされています。