税務相談

月刊不動産2020年6月号掲載

所得税の不動産所得に赤字が生じた場合の損益通算の特例

税理士 山崎 信義(税理士法人タクトコンサルティング 情報企画部部長)

Q

個人が借入金により建物(別荘等の生活に通常必要でない資産を除く)とその敷地を取得し、建物を賃貸している場合において、その不動産所得の金額に赤字(損失の金額)が生じたときの所得税の損益通算の取扱いについて教えてください。

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

回答

不動産所得の損失の金額のうち、土地等の取得に要した借入金の利子に相当する部分の金額は、他の所得の金額(黒字)と損益通算することができません。

-

1. 不動産所得に係る損益通算の特例の概要

(1)損益通算とは

所得税の計算上、不動産所得、事業所得、譲渡所得または山林所得の金額の計算上生じた損失のうち一定のものについては、一定の順序にしたがって、総所得金額、退職所得金額または山林所得金額等を計算する際に給与所得など他の各種所得の金額から控除されます。これを損益通算といいます(所得税法69条)。(2)不動産所得に係る損益通算の特例

不動産所得の金額の計算上生じた損失の金額がある場合において、その不動産所得の金額の計算上必要経費に算入した金額のうちに、不動産所得を生ずべき業務の用に供する土地またはマンションの敷地利用権等の土地の上に存する権利(以下「土地等」)を取得するために要した借入金の利子の額があるときは、前述(1)にかかわらず、その借入金の利子の額に相当する部分の金額が生じなかったものとみなされ、不動産所得以外の所得の金額との損益通算をすることはできません(租税特別措置法41条の4)。 -

2. 特例の対象となる金額の計算方法

(1)計算のあらまし

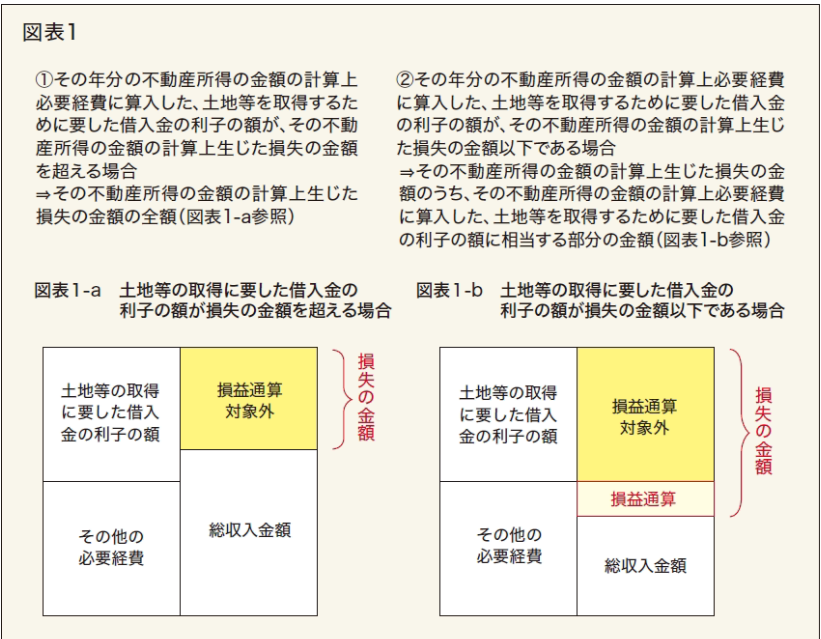

1.(2)の特例の対象となる「土地等を取得するために要した借入金の利子の額に相当する部分の金額」は、図表1の区分に応じ、それぞれに掲げる金額とされます(租税特別措置法施行令26条の6第1項)。(2)土地等と建物を一括して借入金で取得した場合の借入金の利子の計算

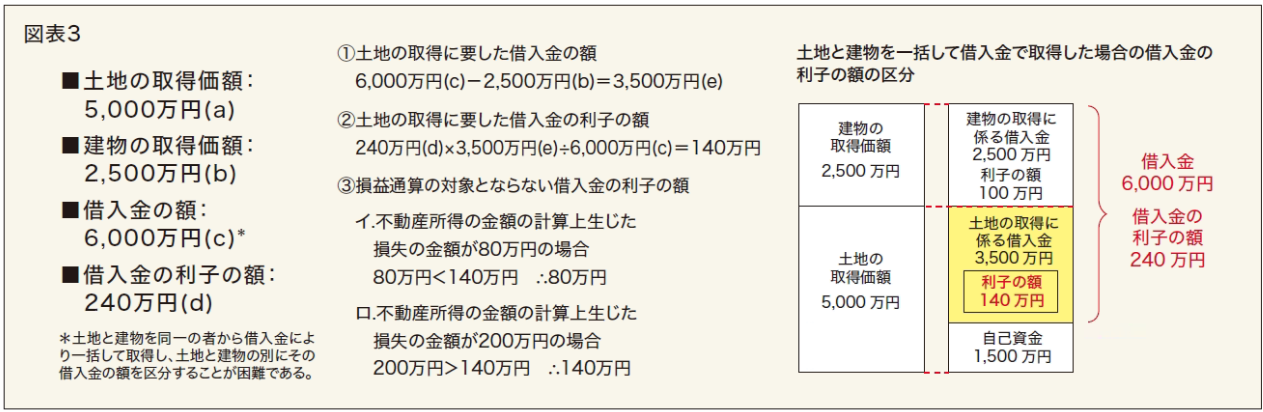

前述2.(1)において、同一の契約により、同一の者から土地等と建物を一括して借入金により取得した場合、その借入金の額がこれらの資産ごとに区分されていないこと等により、土地等と建物の別にその借入金の額を区分することが困難であるときは、これらの資産を取得するために要した借入金の額が、まず建物の取得の対価の額に充てられ、次に土地等の取得の対価の額に充てられたものとして、図表1の計算をすることができます(租税特別措置法施行令26条の6第2項)。

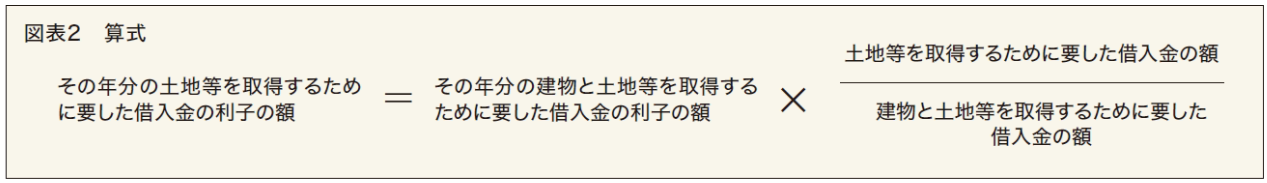

また、この場合における「土地等を取得するために要した借入金の利子の額に相当する部分の金額」は、図表2の算式により計算されます(租税特別措置法通達41の4-3)。 -

3. 計算例