相続相談

月刊不動産2023年7月号掲載

宅地と道路の間に水路がある場合の評価について

税理士 若林 昭子(コンパッソ税理士法人)

Q

評価対象地と道路との間に水路があった場合の評価はどのようになりますか?

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

回答

宅地は道路沿いにあることが大半であると思いますが、水路および河川が宅地と道路との間に介在しているケースは少なくありません。このケースの土地の評価は特殊ですので、気をつける必要があります。

-

1.水路とは

水路とは「法定河川(河川法に基づいて管理される一級河川・二級河川・準用河川)を除く普通河川」のことで、人工的に水を流すために造られたものを指します。農業用水路・工業用水路、用悪水路(灌漑用またはは悪水排泄用の水路)などの種類があります。

以前は都市部にも多くの水路がはり巡らされていましたが、土地開発等により地下に埋められたり、フタをされてしまった水路が多くなりました。地下に整備された水路や、フタで見えないようになっている水路は暗渠(あんきょ)といいます。 -

2.接道義務とは

水路および河川を隔てて道路がある評価対象地の場合は、水路等に橋をかけることにより道路に接することができ、その部分が接道義務を満たしているか否かで評価方法が異なります。

接道義務を満たしている要件は、以下のとおりです。①水路および河川が、国、県、市やそれに準ずる公的機関が管理しているものであること。

②水路および河川に幅員2m以上(自治体によっては、条例で独自に幅員を定めている場合がある)の橋を架設し、建築基準法第42条に規定している道路に接続されていること。

③水路および河川に橋を架設している場合、評価対象地の所有者が、その橋を継続して利用するために、水路および河川の管理者から水路占用許可を得ている、または管理者との間で占用等について支障がない旨の協議が完了していること。 -

3.評価方法

評価対象地が接道義務の前記の3要件を満たしている場合は、次にあげる事例のように、奥行価格補正、不整形地補正を行い、評価減の対象となります。しかし、評価対象地と道路との間に橋が架設されていない、または、橋があっても幅員が2m未満であるなど、接道義務に関する前記3要件を満たしていない場合には、評価対象地は無道路地として評価することになります。

無道路地の価額は、実際に利用している路線の路線価に基づいて、不整形地としての評価または地積規模の大きな宅地としての評価によって計算した価額から、その価額の40%の範囲内において相当と認める金額を控除した価額によって評価します。

この場合の40%の範囲内において相当と認める金額は、接道義務に基づいて最小限度の通路を開設(買取り)する場合のその通路に相当する部分の価額とされています。この通路部分の価額は、実際に利用している路線の路線価に、通路に相当する部分の地積を乗じた価額とし、奥行価格補正等の画地補正は行いません。

評価計算については、次の事例をご覧ください。 -

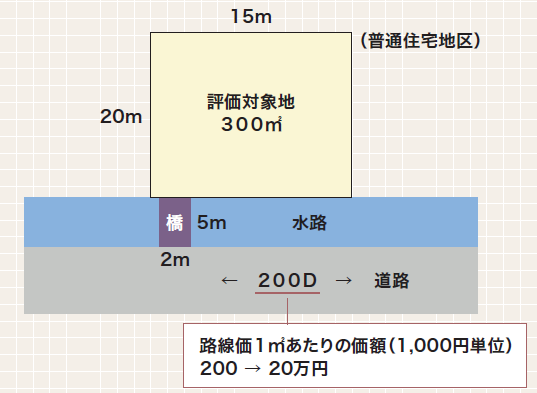

[接道義務を満たしている評価対象地の評価計算事例]

①奥行価格補正率は、水路に架設されている橋部分を含めて計算します。②不整形地補正率を算出するために、かげ地割合を計算しますが、想定整形地は評価対象地に水路部分(橋部分を含む)を含めます。事例においては、橋および水路部分がかげ地部分となります。

①奥行価格補正

奥行距離を求めます。

20m+5m=25m(奥行距離)

200,000円×0.97(注)=194,000円

(路線価)×(奥行価格補正率)=評価対象地の1㎡あたりの評価額

(注)奥行価格補正率表の補正率

(20m×15m+2m×5m)÷2m=155m>25m∴25m(奥行距離)②不整形地補正

想定整形地を算出し、かげ地割合を求めます。

(20m+5m)×15m=375㎡(想定整形地の地積)

(375㎡-300㎡)÷375㎡=0.2(かげ地割合 小数点3位以下切捨て)

(想定整形地の地積-不整形地の地積)÷想定整形地の地積=かげ地割合

間口狭小補正か奥行長大補正のうち、低い率を求めます。

A:0.94(注1)×0.90(注2)=0.84(小数点2位未満切捨て)

B:0.90(注3)×0.90(注2)=0.81(小数点2位未満切捨て)

上記A・Bのうちいずれか低い率

0.84>0.81∴0.81(不整形地補正率0.6を下限とする)

(注1)不整形地補正率表の補正率

(注2)間口狭小補正率表の補正率

(注3)奥行長大補正率表の補正率 →奥行距離÷間口距離③評価対象地の評価額

①②より、

194,000円×0.81×300㎡=47,142,000円(相続税評価額)

※水路がない場合は200,000円×300㎡=60,000,000円 となる。 -

4.まとめ

はじめにもご説明しましたが、評価対象地と道路との間に水路および河川を隔てて評価対象地がある場合、接道義務を満たしているか否かが評価方法に影響しますので、現況を確認するための現場の調査や役所での占用許可の有無を確認することが重要です。

不動産は相続財産のなかで大きな割合を占めるケースが多く、かつ関係法規や権利関係もさまざまであり、評価が非常に複雑となります。正確に評価額を算出することができなければ、納税額に大きな影響を与えます。適正な納税を行うためにも相続税に精通した税理士に依頼することをおすすめします。