税務相談

月刊不動産2019年6月号掲載

相続した複数の不動産を同じ年に譲渡した場合の、本来の取得費に加算される相続税額

税理士 山崎 信義(税理士法人タクトコンサルティング 情報企画室室長)

Q

個人が相続により取得した建物と土地を同じ年に譲渡した場合において、その人の譲渡所得の金額の計算上、相続財産を譲渡した場合の取得費の特例により、本来の取得費に加算される相続税の計算方法について教えてください。

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

回答

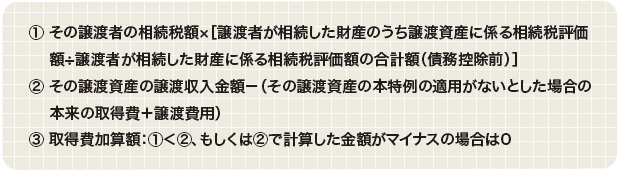

本来の取得費に加算する相続税の額(以下「取得費加算額」)は、譲渡資産(建物・土地)ごとに計算します。取得費加算額は、その特例の適用前のその資産の譲渡益(譲渡収入金額-取得費および譲渡費用の合計額)が上限とされ、その資産の譲渡価額が、本来の取得費および譲渡費用の合計額未満のため譲渡損失が生じる場合には、ないものとされます。また、同じ年に建物と土地を譲渡した場合に、建物には譲渡損、土地には譲渡益が生じるときは、建物には取得費加算額はなく、土地のみに取得費加算額が生じます。とされます(租税特別措置法39条。以下「本特例」という)。

-

1. 相続財産を譲渡した場合の譲渡所得に係る取得費の特例

-

2. 複数の相続財産を同じ年に譲渡した場合の取得費加算額の計算

本特例の適用において、相続で取得した建物と土地を同じ年に譲渡した場合に、建物には譲渡損、土地には譲渡益が生じているときは、取得費加算額の計算上、前述1.①と②の金額の比較を建物と土地とで別々に行うのか、あるいは建物と土地をまとめて行うのかが問題となります。

この点について租税特別措置法39条8項は、“譲渡した資産ごと”、つまり建物と土地それぞれで取得費加算額を計算すると定めています。 -

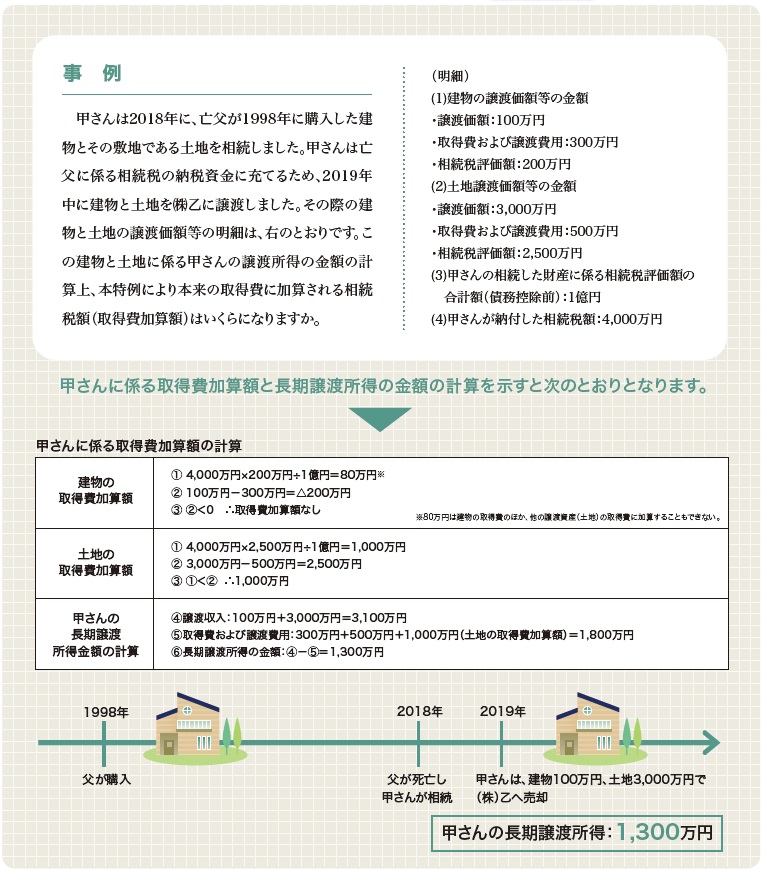

3. 事例による取得費加算額の計算