相続相談

月刊不動産2023年1月号掲載

遺産分割において、代償分割を不動産で行うことはできる?

税理士 若林昭子(コンパッソ税理士法人)

Q

遺産相続の際、私(相続人A)が財産を現物で取得しました。もう1人の相続人(B)に遺産分割を行うにあたって、現金や預貯金がない場合、不動産で行うことは可能でしょうか。

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

回答

-

1.代償分割の考え方

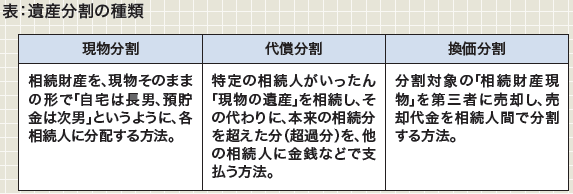

代償分割は次の2つの段階を経て行われることになります。

①被相続人から相続人Aが現物の財産を取得し、その代わりに相続人Bに対する債務を負担する(図1)。

②相続人Aが相続人Bに債務を弁済する。この場合、債務履行のための手段として、金銭によって履行するのか、相続人Aの固有の不動産によって履行するのか、という選択肢が出てきます。

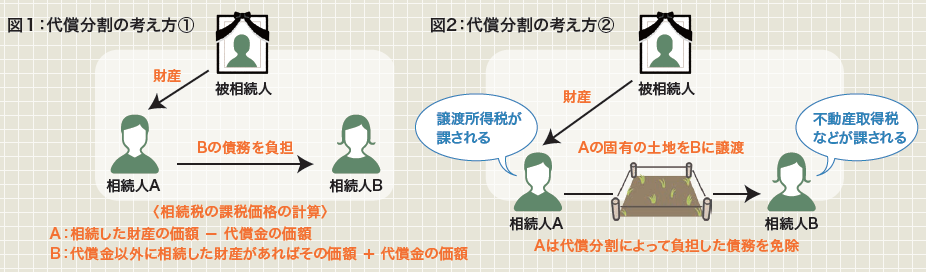

後者の、「相続人Aの固有の不動産によって履行する」を選択した場合は所得税基本通達38-7(2)※により、相続人Bは債務の履行としてその時の価額により相続人Aの固有の不動産である土地を取得したこととなり、相続人Aはその時の価額により不動産(土地)を譲渡したことになります。相続人Aが譲渡の対価として取得するのは、代償分割により負担した債務の免除という経済的利益ということになります(図2)。※ 所得税基本通達38-7 遺産の代償分割に係る資産の取得費については、次による。(昭52直資3-14、直所3-22追加)

(1) 代償分割により負担した債務に相当する金額は、当該債務を負担した者が当該代償分割に係る相続により取得した資産の取得費には算入されない。

(2) 代償分割により債務を負担した者から当該債務の履行として取得した資産は、その履行があった時においてその時の価額により取得したこととなる。 -

2.不動産を対象として代償分割を行う場合の対象となる不動産の評価

不動産の評価方法は①公示価格、②固定資産税評価額、③相続税評価額(路線価)などさまざまな評価方法があります。

どの評価方法を採用するかによって評価額は異なりますので、その結果として最終的に取得することができる代償金の額は、大きく異なってきます。金銭面で気を付けなければならない点はありますが、当事者間で合意ができれば、不動産の評価額をどのようにするかは当事者の自由です。そのため、前記の評価額以外の評価額を不動産の評価額とすることも可能です。当事者間で合意が形成できない場合には、調停を申し立てて裁判所で話し合いをしたり、それでも合意できない場合には審判を申し立てることになりますが、そこで裁判所が指定した不動産鑑定士による鑑定評価を行うことになります。 -

3.代償債務の交付に関する所得税(相続人A)

代償分割により他の相続人に対する代償債務を負担する人(相続人A)が、代償財産として金銭以外の資産(固有の不動産など。ここでは土地)を交付した場合には、遺産の代償分割により負担した債務を履行するための資産の移転となり、その履行した人(相続人A)については、その履行の時における時価によりその資産を譲渡したことになり、譲渡所得課税の対象となります(所得税法33条1項、所得税基本通達33-1の5)。

-

4.債務の履行により不動産を取得した場合(相続人B)

相続による取得では課税されない不動産取得税ですが、相続人Bが相続人Aの債務の履行により不動産(土地)を取得した場合は、不動産取得税(課税標準額×税率)が課されます。課税標準額は固定資産税評価額となります。この場合の税率は、標準税率4%です。ただし、土地および住宅については、平成18年4月1日~令和6年3月31日の間は3%です。

-

5.代償分割で取得した当該資産を譲渡した場合(相続人B)

次に、相続人Bがこの代償分割で取得した不動産(土地)を換価のため、譲渡した場合は、譲渡所得課税の対象となります(所得税法33条1項)。

この場合の譲渡所得の計算における当該資産の取得費は、当該資産の交付を受けた時(履行があった時)の時価によるものとされます(所得税基本通達38-7(2))。 -

6.多すぎる代償金は贈与税の対象に

代償分割による方法で相続人から代償財産を受領した場合には、相続税の課税対象になることはあっても、原則として贈与税が課税されることはありません。ただし、代償財産の額が、代償財産を支払う相続人が取得した遺産の適正な評価額に照らして多すぎる場合(法定相続分以上になるなど)には、贈与税が課税される可能性がありますので注意が必要です。