相続相談

月刊不動産2021年8月号掲載

相続税の物納(不動産)について

公認会計士・税理士 野田 優子(野田綜合法律会計事務所)

Q

父が亡くなり財産を相続しましたが、不動産ばかりで現金がありません。相続税の不動産物納について教えてください

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

1.物納が認められる場合とは

国税は金銭で納付することが原則であり、相続税についても同様に金銭で納付するのが原則です。しかし、相続税について延納によっても金銭で納付することが困難な場合には、その納付を困難とする金額を限度として、一定の相続財産による物納が認められています。

2.物納の具体的な要件とは

物納の許可を受けるには、下記の要件のすべてを満たす必要があります。

(1)延納によっても金銭で納付することを困難とする事由がある場合であること。

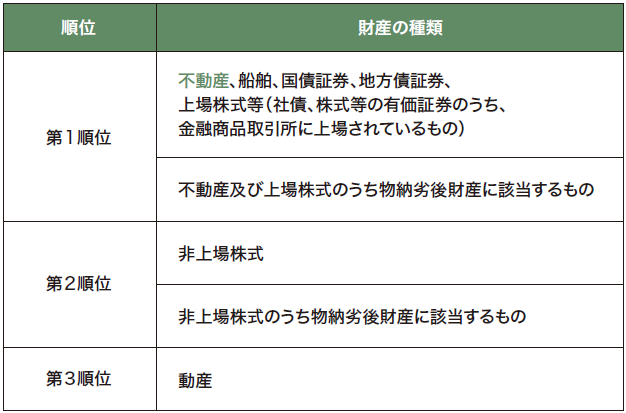

(2)物納申請財産が左表の財産に該当し、その財産の所在が日本国内にあること。

(3)物納に充てることができる財産は、管理処分不適格財産(物納できない財産)に該当しないものであること。また物納劣後財産に該当する場合には、ほかに物納に充てるべき適当な財産がないこと(詳細は後述3.を参照) 。

(4)納付期限または納付すべき日(物納申請期限)までに、物納申請書など必要書類を税務署長に提出すること。 -

3.管理処分不適格財産および物納劣後財産

物納申請財産については、(1)管理処分不適格財産とされているものや、(2)物納劣後財産とされているものがあります。ここでは特に不動産について解説します。

(1)管理処分不適格財産の例

物納に不適格な財産として以下のような内容が定められています。この場合には当該不動産での物納ができませんので、注意が必要です。

●担保権の設定の登記がされている不動産等

●権利の帰属について争いがある不動産

●境界が明らかでない土地

●隣接する不動産の所有者その他の者との争訟によらなければ通所の使用ができないと見込まれる不動産

●他の土地に囲まれて行動に通じない土地で、民法210条(公道に至るための他の土地の通行権)の規定による通行権の内容が明確でないもの

●借地権の目的となっている土地で、その借地権を有するものが不明であるもの 等(2)物納劣後財産

また、以下に掲げるような不動産については、ほかに物納に充てるべき適当な財産がない場合に限り、物納に充てる事が認められています。

●法令の規定に違反して建築された建物及びその敷地

●配偶者居住権の目的となっている建物及びその敷地

●現に納税義務者の居住の用又は事業の用に供されている建物及びその敷地

●建築基準法第43条第1項に規定する道路に2m以上接していない土地 等 -

4.物納制度の流れ

-

5.物納申請財産の収納価額とは

物納申請財産の収納価額は、その物納に係る相続税の課税価格計算の基礎となったその財産の価額(相続税評価額)によります。ただし、相続開始後、物納申請財産に著しい状況の変化があった場合には、改定した収納価額による必要があります。

また、相続財産である不動産を分割した場合や一定の株式等については、別途収納価額を算定しなければなりません。 -

6.物納の近年の動向

2006(平成18)年4月の改正前までは、物納は非常に頻繁に行われておりましたが、改正により要件等が厳格化されてからは、かなり申請件数が減少しています。一方で、相続税が支払えない場合には物納すればよいと、安易に考えている相続人の方がまだ多くいらっしゃいます。相続税の納付が難しい事が想定される場合には、事前に物納が可能かを検討しておくことが非常に重要です。

-

7.物納の注意点

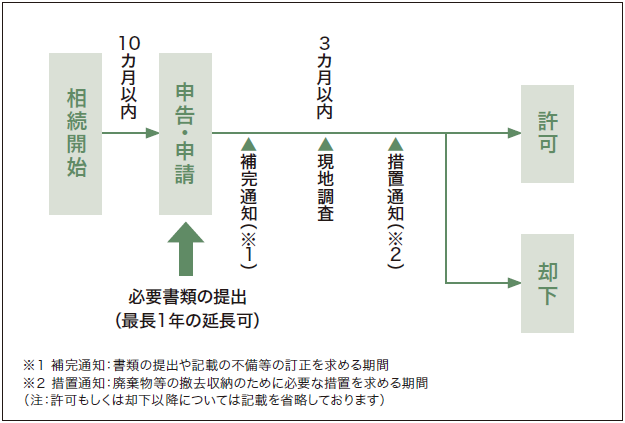

基本的に物納の申請期限(相続税の申告・納付期限と同じ)には、土地であれば登記簿謄本、境界確認書、測量図などの手続き書類をすべて提出しなければならず、申請期限から3カ月以内には判断が下されるようになっています。

書類が整っていない場合は、1回につき3カ月を限度として、最長1年までは書類の提出期限を延長してもらえますが、その間は利子税がかかりますので注意が必要です。

「物納」を利用するのであれば、早い段階から物納のための準備を専門家を交えて入念に行うことが不可欠です。相続税の納付について事前に対策を行わずに、安易に物納すればよいと考えるのは得策ではないでしょう。