相続相談

月刊不動産2023年9月号掲載

相続した空き家を特例を用いて売却

村岡 清樹(税理士法人 東京シティ税理士事務所 副所長 パ-トナ-税理士)

Q

先日、遠方に住む父親が亡くなり、生前に一人で住んでいた住宅とその敷地を相続しました。遠いところにあるため私自身がその住宅を利用する予定はありません。しかしながら、旧耐震基準の時代(昭和56年5月31日以前の建築)から存在する古い建築であるため賃貸に出しても借手が見つかる見込みもなさそうです。何か空き家を処分するいい方法はありませんか?

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

回答

空き家の譲渡所得の3,000万円特別控除を使用して、譲渡所得税を抑えつつ売却する方法があります。

-

1.空き家に係る譲渡所得税

不動産を売った際の売却益を譲渡所得といい、所得税の課税対象になります。課税される金額は「売却収入 ― 取得費 ― 譲渡費用」で計算されます。取得費が大きければ大きいほど譲渡所得は小さくなり、所得税負担は減るのですが、両親や祖父母から相続した古い戸建ての場合、物価が安い時代の購入のため取得費がかなり小さかったり、そもそも当時の契約書等が残っていないため「売却価格の5%」という概算計算の適用により取得費が小さくなり、納税負担が重くなる傾向にあります。しかし、一定の要件を満たせば、この譲渡所得から3,000万円控除することにより、納税負担を軽減させることができます。これを、被相続人の居住用財産(空き家)にかかる譲渡所得の特別控除の特例といいます。

-

2.特別控除の要件

相続した空き家に特別控除を適用させるには、次の要件をすべて満たす必要があります。

・住宅は被相続人が相続直前において1人で居住していたこと

※老人ホーム等に入居していた場合は、要介護認定、または要支援認定に基づき介護保険法等に規定する所定の施設に入居したものであることおよびその入居の直前においてその住宅に1人で居住していたこと・昭和56年5月31日以前に建築された住宅であること

・区分所有建物でないこと(マンションには適用できない)

・相続により土地と建物の両方を取得すること

・相続してから売却するまで居住や賃貸などの用に供さないこと

・相続日から起算して3年を経過する日の属する年末までに譲渡すること

※譲渡した日とは、契約した日または引き渡した日のいずれかを自由に選択できる。ただし、契約の日とした場合は契約までに下記の取壊し・耐震リフォーム要件を満たさなければならない。・譲渡の日までに住宅を取り壊すか、耐震リフォームを施すこと

・譲渡の相手は配偶者や親などの特殊関係者ではないこと

・売却価格が1億円以下であること

※複数の相続人が共有で相続した場合でも、持分による按分ではなく、物件全体の価格で判定する。・住宅が所在する自治体から、その住宅が特別控除を受けることができる住宅であることについて確認を受けること

-

3.譲渡所得の計算(便宜上、万円未満を切り捨てて表示)

【計算例1】

<前提>■相続人1人 ■売価9,000万円 ■所得税率15.315%(復興特別所得税を含む)■住民税率5% ■取得費450万円(9,000万円×5%) ■譲渡費用300万円①特別控除を適用した場合

9,000万円-450万円-300万円=8,250万円

(8,250万円-3,000万円)×15.315%=804万円(所得税)

(8,250万円-3,000万円)×5%=262万円(住民税)

804万円+262万円=1,066万円(空き家売却による納税負担額)

②特別控除がなかった場合

9,000万円-450万円-300万円=8,250万円

8,250万円×15.315%=1,263万円(所得税)

8,250万円×5%=412万円(住民税)

1,263万円+412万円=1,675万円(空き家売却による納税負担額)

③納税差額

1,675万円-1,066万円=609万円(特別控除によって軽減された納税負担額)不動産の相続の際、1つの不動産を複数の相続人が共有で相続することは、一般的には将来の処分や管理を巡る争いを引き起こす要因として敬遠される傾向にあります。しかし、相続後すぐに売却するような空き家の場合は複数の相続人が換価分割により相続する方が有利になるケースがあります。なぜなら、特別控除は相続した相続人1人につき3,000万円なので、相続人が複数いれば1つの空き家に対しより多くの特別控除が適用できるからです。

【計算例2】

<前提>■相続人3人 ■売価9,000万円 ■所得税率15.315%(復興特別所得税含む)■住民税率5% ■取得費450万円(9,000万円×5%) ■譲渡費用300万円9,000万円-450万円-300万円=8,250万円

8,250万円÷3人=2,750万円(相続人1人当たりの譲渡所得)

2,750万円-3,000万円<0円 ∴譲渡所得0円 譲渡所得0円につき納税負担なし -

4.令和6年1月1日以降の取扱い

令和5年度の税制改正により、空き家の3,000万円特別控除の特例について、適用期限が従来の令和5年12月31日までから、4年間延長され、令和9年12月31日までとなりました。そして、令和6年1月1日以降に空き家を売却する場合は、以下のように取扱いが変更になります。

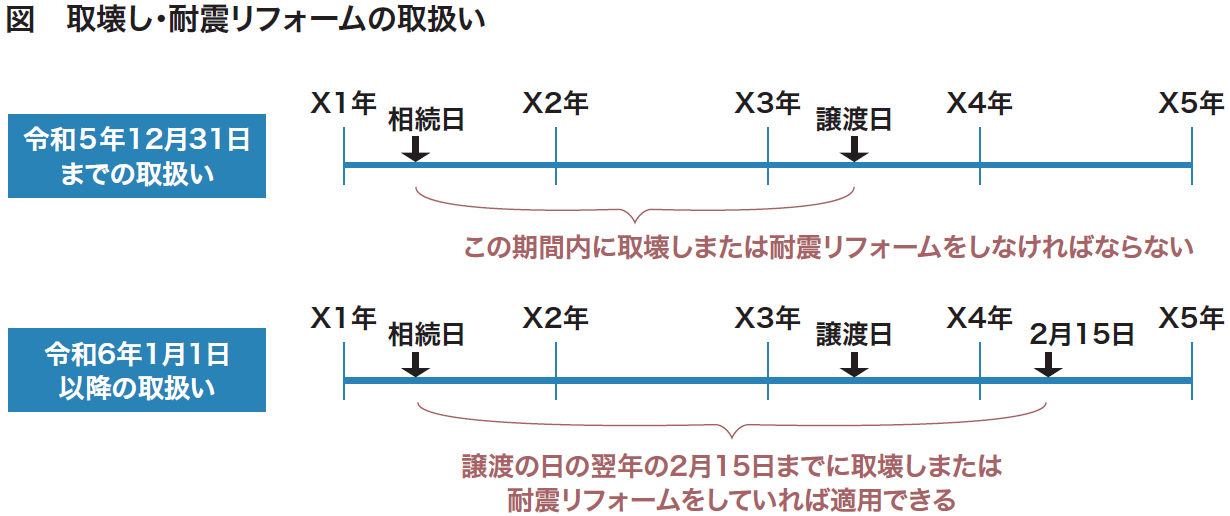

①取壊し・耐震リフォーム要件(図参照)

・令和5年12月31日までの取扱い:譲渡の日までに住宅を取り壊すまたは耐震リフォームを施すこと

・令和6年1月1日以降の売却の取扱い:現状で譲渡したのち、譲渡の日の翌年2月15日までに住宅を取り壊すまたは耐震リフォームを施すこと②特別控除額

・令和5年12月31日までの取扱い:相続人1人につき3,000万円控除

・令和6年1月1日以降の売却の取扱い:空き家を相続した相続人が3人以上のときは、相続人1人につき2,000万円控除に引き下げ