税務相談

月刊不動産2022年2月号掲載

個人が駐車場用地として土地を貸し付けている場合の個人事業税(地方税)の取扱い

税理士 山崎 信義(税理士法人タクトコンサルティング 情報企画部部長)

Q

東京都において、個人が駐車場用地として土地を貸し付けている場合の個人事業税の取扱いが変更されたと聞きましたが、その概要を教えてください。

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

1. 個人事業税の概要

(1)対象となる事業

個人が営む事業のうち、地方税法等で定められた事業(法定業種)に対して課税される税金(都道府県民税)です。法定業種は70種類あり、駐車場業と不動産貸付業は、法定業種のうちの第1種事業に該当します。(2)税額計算のしくみ

個人事業税は、原則として所得税の事業所得や不動産所得の金額を基に、青色申告控除額を加算し、事業主控除(年間290万円)等の控除額を差し引いた金額に税率(駐車場業と不動産貸付業は5%)をかけて、税額を計算します。 -

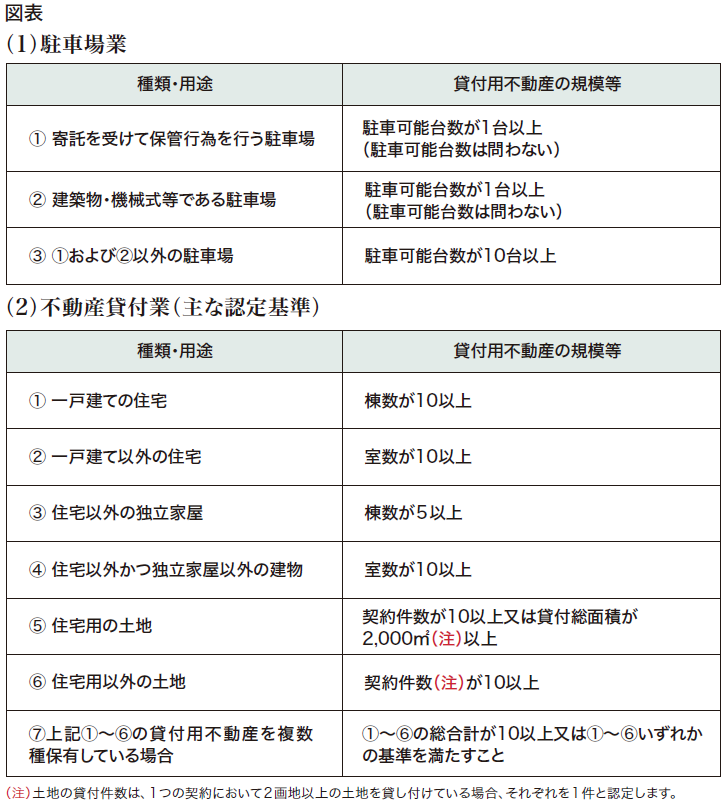

2. 駐車場業・不動産貸付業の認定基準

-

3. 東京都における駐車場業の認定基準の変更

(1)変更の概要

《1》個人が土地を駐車場用地として一括して貸し付けている場合において、《2》自らは建築物駐車場や機械式駐車設備を設置しておらず、かつ《3 》貸し付けた相手方自身は駐車せずに第三者に駐車させているときは、駐車場業(図表(1)③に該当

するもの)ではなく、図表( 2 )⑥の「不動産貸付業のうち住宅用以外の土地の貸付け」に該当するかどうか(=契約件数が10以上の場合に該当)により、個人事業税の課税の有無を判断することになりました。

この変更は、令和2年分の所得に係る個人事業税の課税分から適用されます。(2)変更の理由

個人事業税における駐車場業は、国の通知で「自動車の駐車のための場所を提供する事業」とされています。変更前の東京都では、駐車場として使用する目的で土地が貸し付けられている場合には、「自動車の駐車のための場所の提供」にあたるとし、駐車場業として個人事業税の認定を行っていました。

しかし、駐車場の経営手法や土地の利用形態などが多様化し、駐車場業と不動産貸付業における、土地の貸付けとの区分が困難な事例が増加してきました。このような中で、コインパーキング業者に土地を貸した個人が「駐車場業」を営んでいる者に該当するかどうかで争われた裁判で、令和3年に東京地裁・高裁が「業者が運営する駐車場事業の場所として土地を定額で貸し付けているにすぎず、駐車場業に当たらない」と判断を示し東京都が敗訴したことから、駐車場業の認定基準の変更が行われました。(3)貸し付けた駐車場用地に借主が駐車している部分と第三者が駐車している部分がある場合

個人が一括して貸し付けた駐車場用地に、貸し付けた相手方(借主)が駐車している部分と第三者が駐車している部分が混在している場合において、貸主が駐車場として利用するための「管理行為」を行っていないときは、図表(2)⑥の「住宅用以外の土地の貸付け」に該当するものとして取り扱われます。

なお、上記の「管理行為」とは、駐車場利用者の募集、駐車料金の徴収、駐車車両の特定など、駐車場の運営に必要な業務をいいます。