税務相談

月刊不動産2023年8月号掲載

低未利用土地等を譲渡した場合の所得税の長期譲渡所得の特別控除

税理士 山崎 信義(税理士法人タクトコンサルティング 情報企画部部長)

Q

個人が低未利用土地等を譲渡した場合の所得税の長期譲渡所得の特別控除(以下「特別控除」)のポイントを教えてください。

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

回答

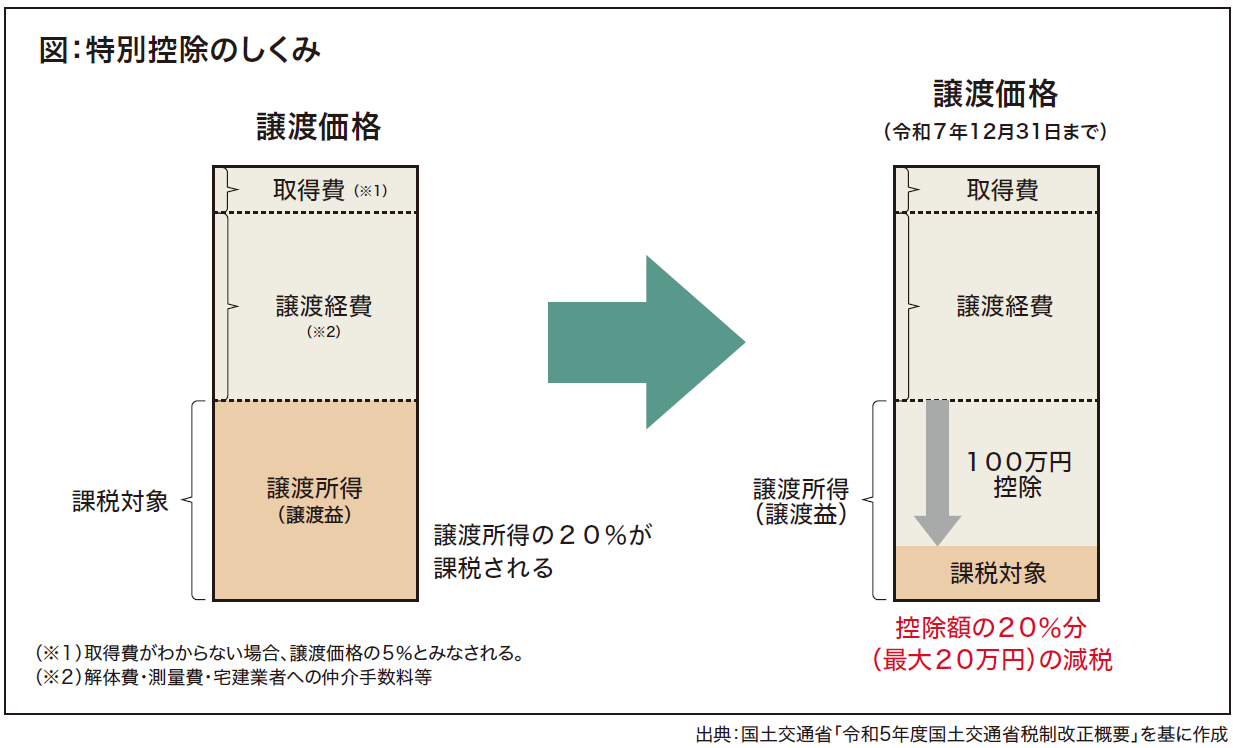

低額の低未利用土地の有効活用を通じた投資の促進、地域活性化、さらなる所有者不明土地の発生の予防を目的として、個人が、令和7年12月31日までの間に、都市計画区域内にある一定の低未利用土地等を譲渡した場合には、その年の低未利用土地等の譲渡に係る譲渡所得の金額から最大100万円を控除することができます。

-

1.制度の概要

-

2.特別控除の対象となる土地等

特別控除の対象となる土地等は、都市計画法4条第2項に規定する都市計画区域内にある、土地基本法13条第4項に規定する低未利用土地(その低未利用土地の上に存する権利を含む。以下「低未利用土地等」)で、その年の1月1日における所有期間が5年を超えるものです。

この場合の「都市計画区域」とは、都道府県により、市または人口、就業者数その他の事項が一定の要件に該当する町村の中心の市街地を含み、かつ、自然的および社会的条件ならびに人口、土地利用、交通量その他一定の事項に関する現況および推移を勘案して、一体の都市として総合的に整備し、開発および保全する必要がある区域として指定された区域をいいます。この他、都道府県は首都圏整備法による都市開発区域、近畿圏整備法による都市開発区域、中部圏開発整備法による都市開発区域、その他新たに住居都市、工業都市その他の都市として開発および保全する必要がある区域を都市計画区域として指定するものとされています(都市計画法5条第1項、2項)。

「土地基本法13条第4項に規定する低未利用土地」とは、居住の用、業務の用、その他の用途に供されておらず、またはその利用の程度がその周辺の地域における同一の用途もしくはこれに類する用途に供されている土地の利用の程度に比して著しく劣っていると認められる土地をいいます。 -

3.特別控除の適用を受けられない場合

(1)課税の繰延べの適用を受ける場合

個人がその年中にその譲渡をした低未利用土地等の全部または一部につき、収用等に伴い代替資産を取得した場合の課税の特例、特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例等の課税の繰延べの適用を受ける場合は、この特別控除の適用を受けることができません(措法35条の3第1項)。(2)一定の要件に該当する場合

次に掲げる譲渡については、特別控除の適用を受けることができません(同条第2項)。①その個人の配偶者、父母、子、孫、その他のその個人と特別の関係がある者に対する譲渡。

②その譲渡代金(低未利用土地等の譲渡とともにした低未利用土地の上にある建物等の資産の譲渡代金を含む)の額が500万円を超える譲渡。ただし、その低未利用土地等が次に掲げる区域内にある場合には、500万円が800万円とされます。

イ.都市計画法4条第2項に規定する都市計画区域のうち市街化区域等

ロ.所有者不明土地の利用の円滑化等に関する特別措置法45条第1項に規定する所有者不明土地対策計画を作成した市町村の区域(イに掲げる区域を除く)

③固定資産の交換の場合の譲渡所得の特例、収用交換等の場合の5,000万円特別控除、居住用財産を譲渡した場合の3,000万円特別控除等の特例の適用を受ける譲渡。(3)土地の分筆があった場合

特別控除の適用を受けようとする低未利用土地等と一筆であった土地から、その年の前年または前々年に分筆された土地等の譲渡を、その前年または前々年中にした場合において、その者がその譲渡につき特別控除の適用を受けているときは、適用することができません(措法35条第3項)。 -

4.手続要件

この特別控除は、その適用を受けようとする年分の確定申告書に、この特例の適用を受けようとする旨の記載があり、かつ、この特例の対象となる土地等に該当する旨を証する書類として、次に掲げる書類の添付がある場合に限り適用されます(措法35条の3第4項、措法施行規則18条の3の2)。

①譲渡をした土地等の所在地の市町村長または特別区の区長が、その土地等が都市計画法4条第2項に規定する都市計画区域内にあることや、譲渡の時において低未利用土地等に該当するものであること、その譲渡の後に利用されていること、その他一定の事項を確認した書類。

②譲渡をした低未利用土地等に係る売買契約書の写し、その他の書類で、その低未利用土地等の譲渡の対価の額が、500万円または800万円以下であることを明らかにするもの。