税務相談

月刊不動産2022年10月号掲載

令和4年度税制改正:所得税の住宅ローン特別控除制度の見直し

税理士 山崎 信義(税理士法人タクトコンサルティング 情報企画部部長)

Q

個人が借入金により住宅の新築または既存(中古)住宅の取得をした場合における「所得税の住宅ローン特別控除制度」について、令和4年度税制改正による見直しのポイントを教えてください。

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

回答

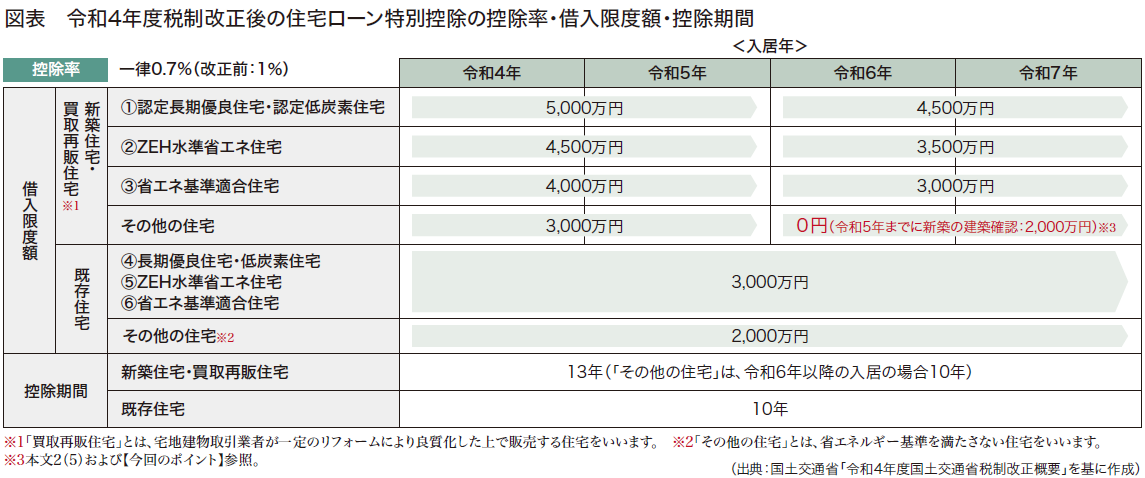

控除率、控除期間等を見直すとともに、環境性能等に応じた借入限度額の上乗せ措置等を講じた上で、適用期限が令和7年12月末まで4年間延長されました。

-

1.住宅ローン特別控除の概要

個人が、国内において居住用家屋で一定の要件を満たすものの新築または新築住宅で建築後使用されたことのないもの等の取得をし、その家屋をその個人の居住の用に供した場合(その新築・取得の日から6カ月以内に居住の用に供した場合に限ります)、その個人がその自宅の新築等のための借入金(住宅借入金)の額を有するときは、その居住の用に供した日の属する年(居住年)以後一定期間の各年(その居住日以後その年の12月31日まで引き続きその居住の用に供している年に限ります)の所得税の額から、住宅借入金の年末残高に控除率を掛けて計算した控除額が控除されます。これが住宅ローン特別控除制度です(租税特別措置法(措法)41条。以下「本制度」)。

-

2.令和4年度税制改正の概要

本制度について、下記(1)~(4)の見直しを行った上で、適用期限が令和7年12月31日まで4年間延長されました。

(1)借入限度額、控除率および控除期間の見直し

住宅の新築または取得をして令和4年から令和7年までの間に居住の用に供した場合の、住宅借入金等の年末残高の限度額(借入限度額)、控除率および控除期間が図表のとおりとされました。特に借入限度額については、カーボンニュートラルの実現の観点から、図表①~⑥の環境性能等が高い良質な住宅を新築または取得した場合には、その性能等に応じた上乗せ措置が行われています。(2)所得要件の引き下げ

適用対象者の所得要件が、2,000万円以下(改正前:3,000万円以下)に引き下げられました(措法41条第1項)。(3)床面積が40㎡以上50㎡未満の住宅に係る本制度の適用

個人が①床面積が40㎡以上50㎡未満である住宅の用に供される家屋で、令和5年12月31日以前に建築確認を受けたものの新築、または②上記①の家屋で建築後使用されたことのないものの取得についても、本制度の適用が可能となりました。ただし、その個人の控除期間のうち、その年分の所得税に係る合計所得金額が1,000万円を超える年については、適用されません(措法41条18項・19項)。(4)既存住宅の要件の見直し

適用対象となる既存住宅の要件について、改正前の「築年数要件」(家屋が建築された日から取得の日までの期間が20年(マンションなどの耐火建築物は25年)以下とする要件)が廃止されました。その一方で新たな要件として、①その家屋が昭和57年1月1日以後に建築されたものであること、または②その家屋が新耐震基準に適合するものであることにつき、証明等がされたものであることが定められました(措法41条1項、措法施行令(措令)26条3項等)。(5)新築住宅に係る省エネルギー基準への適合要件

令和7年度からの新築住宅における省エネルギー基準への適合の義務化を円滑に進めるため、新築住宅に係る本制度の適用について、省エネルギー基準への適合が要件とされました。具体的には、個人が国内において、省エネ基準適合住宅以外の家屋(図表中の「その他の住宅」を指します)で、次の①および②のいずれにも該当しないもの(以下「特定居住用家屋」)の新築または特定居住用家屋で建築後使用されたことのないものの取得をして、その特定居住用家屋を令和6年1月1日以後に自己の居住の用に供した場合には、本制度の適用ができないこととされました(措法41条25項、措令26条37項。図表内※3参照)。①その家屋が、令和5年12月31日以前に建築確認を受けているものであること。

②その家屋が、令和6年6月30日以前に建築されたものであること。(6)適用時期

上記(1)~(4)の改正は、個人が令和4年1月1日以後に居住用家屋をその者の居住の用に供する場合について適用されます。