税務相談

月刊不動産2025年6月号掲載

住宅の取得と改築を同一年に行った場合の

住宅取得等資金の贈与に係る贈与税の非課税制度

税理士 山崎 信義(税理士法人 タクトコンサルティング 情報企画部部長)

Q

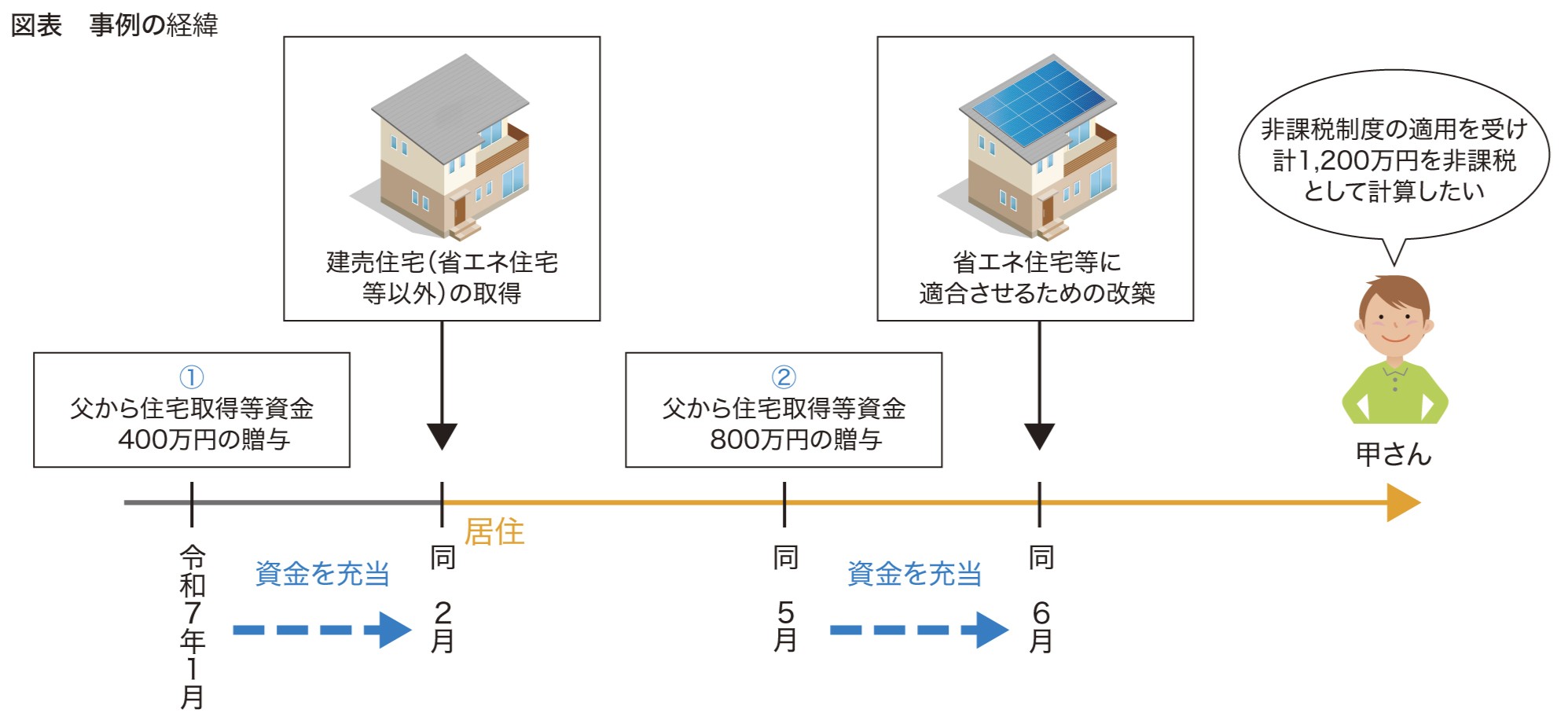

甲さんは、令和7年1月に父から現金400万円の贈与を受け、その現金の全額を充てて同年2月に省エネ等住宅以外の建売住宅を取得し、居住していました。その後、甲さんは令和7年5月に父から現金800万円の贈与を受け、同年6月にその全額を充てて2月に取得した自宅を省エネ等住宅(注)に適合させるため、改築工事を行いました。

甲さんは、令和7年分の贈与税の計算上、住宅取得等資金の贈与に係る非課税制度(以下「非課税制度」)の適用を受け、自宅の取得に係る非課税額400万円と自宅を省エネ等住宅に適合させるための改築工事に係る非課税額800万円の合計額1,200万円を非課税として計算するつもりですが、可能でしょうか。

(注)「省エネ等住宅」とは、別名「質の高い住宅」ともいわれ、省エネ等基準に適合する住宅用家屋であることにつき、一定の書類により証明されたものをいいます(2024年8月号「税務相談」参照)。

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

甲さんのように同一年中に①省エネ等住宅に該当する住宅用家屋の新築、取得または増改築等に充てられた住宅取得等資金と、②省エネ等住宅以外の住宅用家屋の新築等に充てられた住宅取得等資金の贈与を受けた場合、非課税限度額(上限)は①に係る非課税限度額1,000万円と②に係る非課税限度額500万円のいずれか多い金額とされます。したがって甲さんの場合、非課税限度額は①の1,000万円となります。

-

1.住宅取得等資金の非課税制度の概要

その年の1月1日において一定の要件を満たす個人が、令和8年12月31日までの間に、父母や祖父母など直系尊属からの贈与により、自己の居住の用に供する住宅用家屋の新築もしくは取得又は増改築等(後記3.参照)の対価に充てるための金銭(以下「住宅取得等資金」)を取得した場合において、一定の要件を満たすときは、贈与を受けた人ごとに、後記2.の非課税限度額までの金額について、贈与税が非課税となります(租税特別措置法(措法)70条の2第1項)。

-

2.非課税限度額

非課税限度額は、前記1.の新築等をした住宅用家屋が省エネ等住宅の場合は1,000万円、それ以外の住宅の場合は500万円とされます。

-

3.住宅用家屋の新築・取得・増改築の主な要件 (措法施行令40条の4の2)

(1)新築または取得の場合の要件

①新築または取得した住宅用家屋は、登記簿上の床面積が40㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が贈与を受けた人の居住用であること。

②建築後使用されたことのある住宅用家屋は、昭和57年1月1日以後に建築されたものまたは地震に対する安全性に係る基準に適合するものであることにつき、一定の書類により証明されたもの等であること。(2)増改築等の場合の要件

①増改築等後の住宅用家屋が、登記簿上の床面積が40㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が贈与を受けた人の居住用であること。

②増改築等に係る工事が、自己が所有し、かつ居住している家屋に対して行われたものであり、一定の工事に該当することについて一定の書類により証明されたものであること。

③増改築等に係る工事に要した費用の額が100万円以上であること。

④増改築等の工事に要した費用の額の2分の1以上が、自己の居住の用に供される部分の工事に要したものであること。 -

4.住宅の取得と増改築を同一年に行った場合の非課税限度額

同一年中に贈与により取得した住宅取得等資金について、①省エネ等住宅に該当する住宅用家屋の新築、取得または増改築等に充てられたものと、②省エネ等住宅以外の住宅用家屋の新築等に充てられたものがある場合は、贈与を受けた人ごとに①に係る非課税限度額と②に係る非課税限度額のいずれか多い金額により非課税限度額を計算します(措法70条の2第2項6号かっこ書、措法通達70の2-1の2(注)1)。

甲さんの場合は、令和7年1月に父から現金400万円の贈与を受け、その現金の全額を充てて同年2月に省エネ等住宅以外の住宅用家屋を取得(前記②に該当)し、自宅として居住後、同年5月に父から現金800万円の贈与を受け、同6月にその現金の全額を充てて自宅を省エネ等住宅に適合させるため、改築工事(前記①に該当)を行っています。したがって、甲さんの事例における非課税限度額は、②に係る500万円と①に係る1,000万円のうち、多い金額である1,000万円となります。