税務相談

月刊不動産2019年4月号掲載

相続時精算課税に係る特定贈与者が死亡した場合の相続税の計算

情報企画室室長 税理士 山崎 信義(税理士法人タクトコンサルティング)

Q

親から賃貸アパートの贈与を受けた子が、贈与税の相続時精算課税を選択した場合において、その子より先に親が死亡したときの相続税の計算について教えてください。

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

回答

相続時精算課税を選択して、財産の贈与を受けた人を「相続時精算課税適用者」(この場合、子ども)といい、その贈与をした人を「特定贈与者」(この場合、親)といいます。特定贈与者が相続時精算課税適用者より先に死亡した場合、相続時精算課税適用者とその他の相続人の相続税額は、相続時精算課税を選択した年以後その

死亡の時までに、特定贈与者から贈与を受けた相続時精算課税の適用を受ける贈与財産の贈与時の評価額と、相続により各相続人が取得した財産の相続開始時(特定贈与者の死亡の日)の評価額とを合計した金額を基に計算されます。 -

1. 相続時精算課税の概要

相続時精算課税は、その年の1月1日時点で20歳以上である個人(子または孫)が、その年の1月1日時点で60歳以上である父母または祖父母から財産の贈与を受けた場合に選択できる贈与税の制度です。贈与税の申告期限までに「相続時精算課税選択届出書」その他一定の書類を贈与税の申告書に添付して納税地の所轄税務署長に提出する必要があります。

相続時精算課税に係る贈与税は、贈与財産の贈与時の相続税法上の評価額(以下「評価額」)の合計額から特別控除額(最大で2,500万円)を控除した金額に、20%の税率をかけて計算します。 -

2. 特定贈与者が亡くなった場合の相続税の計算

特定贈与者が死亡した場合、相続時精算課税適用者の相続税額は、相続時精算課税を選択した年以後その死亡の時までに、特定贈与者から贈与を受けた相続時精算課税の適用を受ける贈与財産の贈与時の評価額と、相続または遺贈により取得した財産の相続開始時の評価額とを合計した金額を基に相続税額を計算し、相続時精算課税適用者が既に納めた相続時精算課税に

係る贈与税相当額をマイナスして計算します。この場合、相続税額から控除しきれない相続時精算課税に係る贈与税相当額は、相続税の申告により還付を受けることができます。

つまり、相続税法上、相続時精算課税適用者が特定贈与者から贈与によって取得した財産は、特定贈与者から相続によって取得したものとみなされ、相続時精算課税適用者を含む各相続人の相続税の計算を行います。 -

3. 事例による特定贈与者に係る相続税の計算

ご質問の内容について、具体的な事例により相続時精算課税適用後の相続税の計算例を次のとおり示します。各相続人の相続税の計算がどのように行われるのか、イメージをつかんでいただきたいと思います。

-

事 例

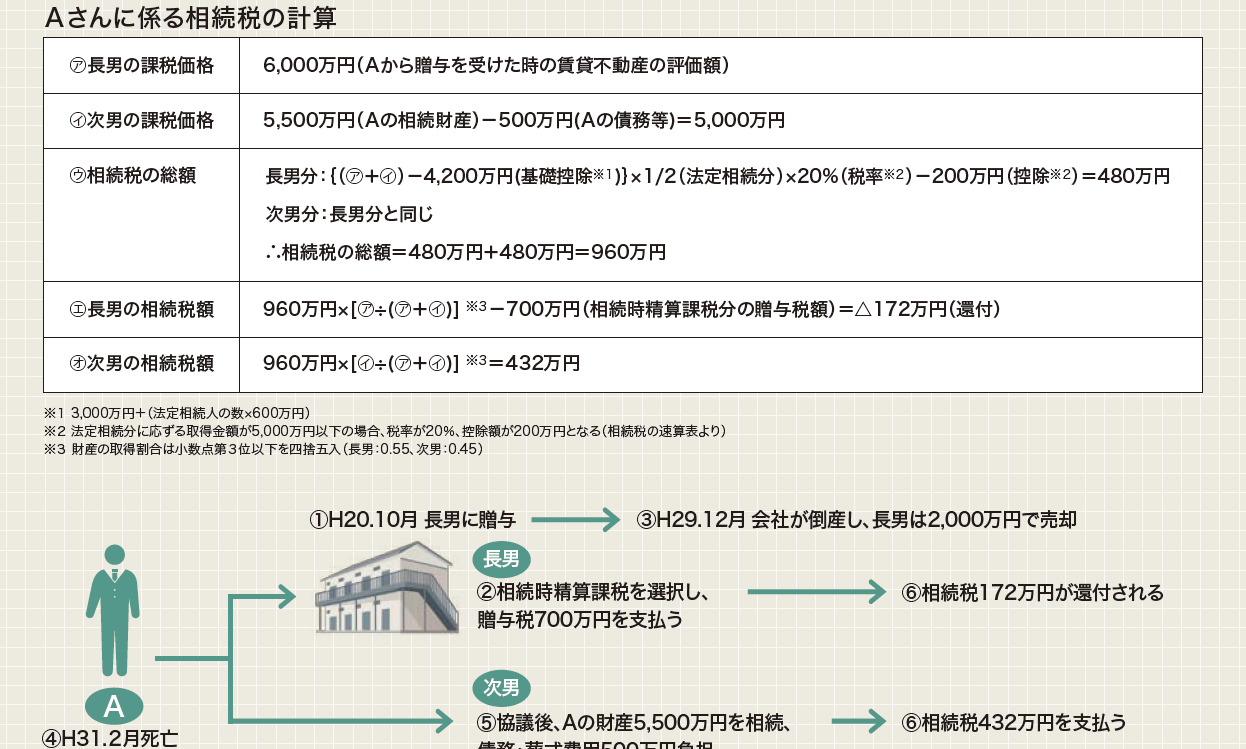

Aさんは平成31年2月に亡くなりました。Aさんは遺言を作成しておらず、相続人である長男と次男が協議した結果、次男がその財産(相続時の評価額5,500万円)を相続し、債務および葬式費用500万円を負担しました。

Aさんは平成20年10月に長男に賃貸アパートとその敷地(贈与時の相続税法上の評価額6,000万円)を贈与し、長男は

その贈与を受けた賃貸不動産に係る贈与税について相続時精算課税を選択して、贈与税700万円(=[6,000万円-2,500万円]×20%)を納付しています。しかし長男は平成29年12月に経営する会社が倒産し、保証債務の履行のため、その賃貸不動産を対価2,000万円で売却しています。

この場合において、Aさんに係る相続税につき、長男と次男が納付すべき税額はどのように計算するのでしょうか。Aさんに係る相続税の計算を示すと次のとおりとなります。