相続相談

月刊不動産2024年3月号掲載

外国人と日本の相続税

村岡 清樹(税理士法人 東京シティ税理士事務所 副所長 パ-トナ-税理士)

Q

私は中国国籍を持つ中国人ですが、投資用不動産として日本のマンションに興味があります。私は中国で仕事をしているので、日本国籍を取得して、日本に帰化し移住というようなことは考えていませんが、このような状況下で私に万が一のことがあった場合、日本のマンションの相続はどうなるのでしょうか?

A※記事の内容は、掲載当時の法令・情報に基づいているため、最新法令・情報のご確認をお願いいたします。

-

回答

日本の不動産を所有する外国の人が亡くなった場合の相続については、まずその人の国籍がどこであったかを出発点として、その人の祖国の法律と日本の法律の両方を検討する必要があります。詳しく見てみましょう。

-

日本の相続は本国法(ほんごくほう)主義

本国法主義とは、平易な言葉で表すと「祖国の法律に従いなさい」という意味です。日本では相続は民法で規定しているので、日本人の相続は民法の規定に従います。他方、外国人に相続が発生したときは、その人物が国籍を有する国の関連法に従って相続手続を進めることになります。しかし、ややこしいことに本国法に従った結果、日本の法律に従って相続するケースもあります。相談者は中国国籍の人なので中国の法律に従うことになるのですが、その中国の法律では、不動産については「不動産が所在する地域の法に従う」と定められています。そのため、結果として日本の法律に従って相続手続を進めることになります。

相続手続を進める際にもう一つ気を付けるべきことは、必要書類の収集です。手続きを進めるにはいろいろな書類を集める必要がありますが、国によって取得する場所や申請の仕方、申請から取得までどのくらい時間を要するかはさまざまです。そもそも、どういった書類を用意すればよいのかも、一律ではありません。

たとえば、相続登記をするときは戸籍謄本を要求されますが、戸籍は万国共通の制度ではないのでどのような書類なら代用できるのかという問題があります。相談者の本国である中国には、日本のような戸籍制度は存在しないので、国籍・身分関係を証するための公文書として、「公証書」と呼ばれる証明書を、現地の役所あるいは駐日大使館・総領事館から発行してもらうのが一般的です。 -

外国人の相続税

相続やその手続きについては、先述のとおり、その外国人の国籍によって取扱いはさまざまです。しかし、相続税に関しては考え方が単純です。日本国内に相続税を課税すべき財産があるのなら、外国人か日本人かを問わず相続税の対象です。ただし、どこまでを日本の相続税の対象とするかは取扱いが細かく分かれています。

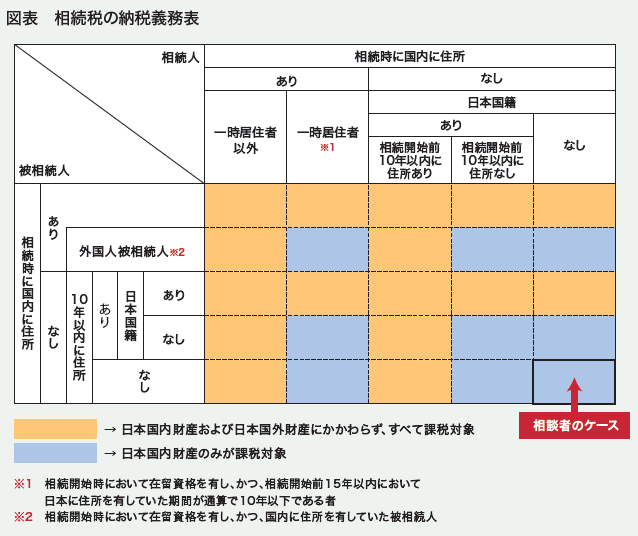

図表に示した「相続税の納税義務表」をご覧ください。これは被相続人と相続人の相続発生時点における住所や国籍に基づいて、課税対象となる財産の範囲を示したものです。だいだい色に塗られた箇所に該当すると、国内外を問わず、すべての財産に相続税が課税されます。青色に塗られた箇所に該当すると日本国内に所在する財産のみが相続税の対象です。しかし、見てのとおり、この表はとても複雑な構成をしています。ここからは、相談者を例に、表へのあてはめ方を見ていきましょう。相談者を被相続人とすれば、表の左枠の「被相続人」の欄から見ていきます。まず、相続時に国内に住所があるかどうかですが、相談者は中国で仕事をしているので住所は「なし」となります。なお、ここでいう住所の有る無しは「相続が起こった時点」での話です。注意すべきは、相続税法でいう「住所」とは「生活の本拠」を指しています(相続税法基本通達1の3・1の4共-5)。「普段は外国で活動しているが日本にも家があります」という場合に、その家が「住所」と認定されるかどうかは、滞在日数等を勘案して個別に判断することになります。

次に、相続開始前10年以内に、日本に住所があったかどうかを確認します。ここで相談者が過去10年さかのぼっても日本に住んだことがなかったとすると、表中の色がついた部分のうち、最下段のどこかに該当することがわかります。

被相続人の取扱いが判明したら、次は表の上枠の「相続人」の欄も同様に検討します。仮に相続人も全員日本国籍がなく、かつ、日本に住んだこともなかったとすれば、一番右の列に該当します。後は最下段(被相続人)と一番右の列(相続人)が交差するところが納税義務の判定箇所です。したがって、相談者の場合、日本国内の財産(マンション)のみが課税対象と判明しました。つまり、中国国内に不動産や預金を持っていても、それは日本の相続税の対象にはなりません。

ところで、日本で課税して祖国でも課税されたら二重課税ではないかと考える人もいるでしょう。日本の相続税法では外国税額控除といって、外国で支払う相続税の分だけ日本の相続税を安くする(実際はもう少し複雑な計算式がありますが、ここでは割愛します)ことで、二重課税を回避しています。ただし、日本の相続税法で二重課税を回避しているからといって、祖国の法律でも回避しているかどうかは国によりますので注意してください。